外匯,這個常在財經新聞中出現的詞彙,對許多人來說可能只是出國換錢時的概念。但實際上,外匯不僅是個人旅遊時的需求,更是支撐全球經濟運作的重要基石。無論你是想了解國家經濟動態,還是考慮參與外匯市場交易,掌握外匯的基本知識都至關重要。

當我們談論外匯(Foreign Exchange,簡稱Forex或FX),指的是外國的貨幣以及可兌換成外國貨幣的金融工具。這包括:

- 外國的現金

- 存放在國外銀行的存款

- 外國支票、匯票等票據

- 可兌換成外幣的有價證券(如公債、國庫券、股票、公司債等)

簡單來說,外匯就是將一種貨幣轉換成另一種貨幣的行為或資產。比如,當你用新臺幣兌換美元,這個過程就是外匯交易的最基本形式。

值得注意的是,外匯資產多數是以現金以外的形式保有,實際持有的外國紙鈔和硬幣數量相對較少。大部分外匯是以電子記錄形式存在的資金。

| 外匯的類型 | 說明 |

|---|---|

| 現金 | 實體貨幣,例如外國紙幣和硬幣。 |

| 存款 | 存於國外銀行的資金,可以轉換成其他貨幣。 |

| 票據 | 外國支票及匯票等,屬於可兌換的書面工具。 |

匯率是指不同國家貨幣之間的兌換比率。它告訴我們一單位的某種貨幣可以兌換多少單位的另一種貨幣。例如,如果美元兌新臺幣的匯率是1:30,就表示1美元可以兌換30新臺幣。

匯率不是固定不變的,而是在市場上不斷波動。想像一下,匯率就像海浪一樣,受到各種力量的影響而起伏不定。多數國家的匯率每天都會根據市場供需關係發生變化。

如何理解匯率的高低呢?你可以簡單地比較同一商品在不同國家的價格。比如一杯星巴克咖啡在台灣約100元新臺幣,在美國約5美元。如果匯率是1美元兌30新臺幣,那麼5美元相當於150新臺幣,這意味著同樣的咖啡在美國相對較貴。

外匯存底(也稱為外匯準備金或外匯儲備)是由一國中央銀行或類似機構持有的高度流動性外匯資產。簡單說,這是國家的「外幣存款」,理論上屬於全體國民共有,但由央行負責保管和運用。

| 外匯存底的組成 | 說明 |

|---|---|

| 黃金 | 政府持有的黃金等商品,作為資產的保障。 |

| 可兌換外幣 | 如美元、歐元等主要貨幣,保障國際交易。 |

| 國外資產 | 中央銀行資產負債表中的國外資金。 |

外匯存底的組成通常包括:

- 政府持有的黃金等商品

- 各種可兌換的外幣(主要是美元、歐元、日圓等)

- 中央銀行資產負債表中的國外資金

- 全體金融機構資產負債表中的國外資產淨額

央行買入外匯存底的資金來源包括郵政儲金轉存款及銀行業轉存款。當央行買入外匯時,會釋出新臺幣到市場中,這是外匯操作的基本機制。

你可能會問:國家為什麼需要外匯存底?它的用途有哪些?外匯存底的主要功能包括:

- 滿足國人換匯需求:當我們出國旅遊、留學或進口商品時,需要用新臺幣兌換外幣,外匯存底就是來源之一

- 調節匯率、穩定金融市場:央行可以透過買賣外匯來影響新臺幣匯率,防止匯率過度波動

- 作為緊急預備金:在國際收支出現問題時,可以動用外匯存底來維持經濟穩定

- 海外投資:將外匯存底投資於海外市場(如存放在海外銀行、購買外國有價證券),賺取匯差和利差

| 外匯存底的功能 | 說明 |

|---|---|

| 滿足換匯需求 | 支持國民在國際間的匯款需求。 |

| 穩定匯率 | 防止匯率劇烈波動,保護經濟。 |

| 緊急預備金 | 國際收支不平衡時的經濟調整工具。 |

在進行海外投資時,央行會考慮四個關鍵原則:安全性(保障本金安全)、流動性(能夠快速變現)、獲利性(追求合理報酬)和經濟性(考量整體經濟利益)。

許多人認為外匯存底越多代表國家經濟實力越強,但事實並非如此簡單。

首先,發行強勢貨幣的國家(如美國、歐元區)並不需要太多外匯存底,因為他們的貨幣本身就被廣泛接受為國際支付工具。

其次,外匯存底與國家競爭力並無直接正相關。評估外匯存底時,應該分析其組成結構和成長原因,而非單純看數字大小。

最重要的是,外匯存底累積過快可能意味著:

- 國家輸出遠大於輸入,可能導致資源流失

- 央行為累積外匯而釋出大量新臺幣,可能引發通貨膨脹或資產泡沫化

因此,外匯存底並非「越多越好」,而是應該維持在合理水平,既能應付國際收支需求,又不會對國內經濟造成負面影響。

匯率的波動受多種因素影響,理解這些因素有助於我們預測匯率走勢:

- 政治穩定性:政治環境穩定的國家,其貨幣通常更受青睞

- 利率變化:一般而言,利率上升會吸引外資流入,促使本幣升值

- 通貨膨脹率:高通膨國家的貨幣購買力下降,往往導致貨幣貶值

- 就業數據:良好的就業數據反映經濟健康,通常支持貨幣升值

- 市場情緒和貿易條件:投資者對未來的預期及國際貿易狀況

- 中央銀行決策:央行的貨幣政策直接影響匯率走向

- 經濟數據:GDP、CPI等經濟指標的表現

- 地緣政治因素:戰爭、選舉、貿易協定等國際事件

這些因素相互作用,共同決定了匯率的短期波動和長期趨勢。投資者和分析師需要綜合考量這些因素,才能對匯率走勢做出相對準確的判斷。

外匯交易是指買賣貨幣的行為,目的是透過預測匯率波動來賺取價差。與我們在銀行換錢不同,專業的外匯交易通常是一種投機行為,交易者不必實際擁有貨幣,可以透過差價合約(CFD)等衍生性金融商品進行操作。

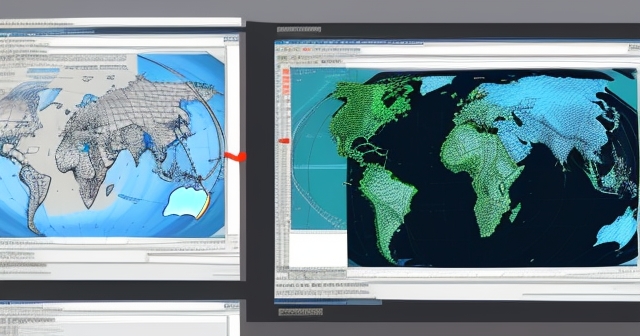

外匯市場是全球最大且流動性最高的金融市場,每天交易量高達數兆美元。這個市場有幾個顯著特點:

- 無形、去中心化:沒有實體交易所,是全球銀行和金融機構組成的電子網路

- 24小時運作:從週一澳洲悉尼開市到週五美國紐約收盤,市場連續運作五天

- 參與者多元:包括銀行、金融機構、貿易公司、跨國企業、政府央行和個人投資者

- 電子交易為主:大部分交易通過電子平台完成,屬於場外交易(OTC)

| 外匯市場的特點 | 說明 |

|---|---|

| 市場規模 | 每天交易量高達數兆美元,是全球最大的金融市場。 |

| 交易時間 | 市場24小時運作,無間斷交易的便利。 |

| 流動性 | 高流動性讓進出市場變得容易。 |

外匯市場可分為三種主要類型:

- 即期外匯交易:直接買賣實體貨幣,如我們在銀行換匯

- 外匯期貨市場:在期貨交易所交易標準化合約

- 外匯遠期市場:客戶與銀行之間的客製化合約

如果你考慮參與外匯交易,應該先了解它的優點和潛在風險:

優點:

- 24小時交易:提供靈活的交易時間,可以根據自己的生活節奏安排交易

- 可使用槓桿:只需投入一小部分資金就能控制較大的交易量,放大潛在獲利

- 高流動性:主要貨幣對交易量大,容易進出市場

- 多樣化選擇:眾多貨幣對提供豐富的交易機會

- 雙向交易:市場上漲或下跌都有機會獲利

- 門檻相對低:只要有網路和交易帳戶就能參與

缺點:

- 波動性高:匯率變動迅速,可能導致快速虧損

- 槓桿風險:槓桿不僅放大獲利,也會放大損失

- 複雜性:交易策略和市場動態的多樣性可能讓初學者感到困難。

外匯意思常見問題(FAQ)

Q:外匯市場是什麼?

A:外匯市場是指全球各國貨幣之間交易的市場,是世界上最大的金融市場。

Q:匯率是如何形成的?

A:匯率由市場供需決定,受多方因素影響,包括經濟數據、利率和政治穩定性。

Q:參加外匯交易需要哪些條件?

A:一般需要有網路連接和註冊的交易帳戶,並了解基本的交易知識。